ž¦┘äž│┘ł┘é ž╣žĘž┤┘ē ┘ä┘ģžĄž¦ž▒┘ü ž¼ž»┘Ŗž»ž®žī žź┘å ┘ģ┘å ┘垦žŁ┘Ŗž® ž¦┘ä┘éž▒┘łžČ žŻ┘ł ž¦┘ä┘łž»ž¦ž”ž╣ žŻ┘ł žŻ┘åžĖ┘ģž® ž¦┘äž»┘üž╣ (Getty)

┘éž©┘ä žŻž┤┘ćž▒žī žĘ┘Åž▒žŁž¬ ┘ü┘Ŗ ž¦┘äž»┘łž¦ž”ž▒ ž¦┘ä┘ģž║┘ä┘éž® ž»ž¦ž«┘ä ┘ģžĄž▒┘ü ┘äž©┘垦┘å ┘ü┘āž▒ž® ž¦┘䞬ž▒ž«┘ŖžĄ ┘ä┘ģž¼┘ģ┘łž╣ž® žĄž║┘Ŗž▒ž® ┘ģ┘å ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž®žī ž¦┘ä┘鞦ž»ž▒ž® ž╣┘ä┘ē ž¦ž│ž¬┘Ŗž╣ž¦ž© ž¦┘äž│┘Ŗ┘ł┘äž® ž¦┘ä┘ģ┘łž¼┘łž»ž® ┘ü┘Ŗ ž¦┘ä┘ģ┘垦ž▓┘äžī ┘łž╣┘ä┘ē ┘ģ┘åžŁ ž¦┘ä┘éžĘž¦ž╣ž¦ž¬ ž¦┘ä┘ģ┘垬ž¼ž® ž¦┘䞬ž│┘ä┘Ŗ┘üž¦ž¬ ž¦┘䞬┘Ŗ ž¬žŁž¬ž¦ž¼┘枦.

┘ł┘ü┘Ŗ ž¬┘ä┘ā ž¦┘ä┘å┘鞦ž┤ž¦ž¬žī ž»ž«┘ä ž¦┘ä┘ģž╣┘å┘Ŗ┘ł┘å ž©ž¬┘üž¦žĄ┘Ŗ┘ä ž¦┘ä┘ü┘āž▒ž®: ž¦┘äžČ┘ģž¦┘垦ž¬ ž¦┘ä┘ģžĘ┘ä┘łž©ž® ┘䞦ž│ž¬┘éžĘž¦ž© ž¦┘䞦ž│ž¬ž½┘ģž¦ž▒ž¦ž¬ ┘ü┘Ŗ ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž®žī ┘ł┘å┘ģ┘łž░ž¼ ž¦┘䞬┘ģ┘ł┘Ŗ┘ä ž¦┘äž░┘Ŗ ž│ž¬ž╣ž¬┘ģž» ž╣┘ä┘Ŗ┘ćžī ┘ł┘ģž¦ ┘Ŗ┘äž▓┘ģ ┘ģ┘å ┘éž▒ž¦ž▒ž¦ž¬ ┘䞬┘åžĖ┘Ŗ┘ģ ž╣┘ģ┘ä ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž®žī ┘łž╣ž»┘ģ žźž║ž▒ž¦┘é┘枦 ┘ü┘Ŗ žŁ┘üž▒ž® ž¦┘äž«ž│ž¦ž”ž▒ ž¦┘ä┘ģ┘łž¼┘łž»ž®. ┘ü┘Ŗ ž░┘ä┘ā ž¦┘ä┘ł┘鞬žī ž¬ž│ž¦žĪ┘ä ž¦┘äž©ž╣žČ ž╣┘å ž¼ž»┘Ŗ┘æž® ┘ćž░┘ć ž¦┘ä┘å┘鞦ž┤ž¦ž¬žī ┘łž╣┘å ┘ģž¦ žźž░ž¦ ┘āž¦┘垬 ┘ģž¼ž▒┘æž» ┘ģ┘垦┘łž▒ž¦ž¬ ┘ł┘ć┘ģ┘Ŗ┘æž® ┘鞦┘ģ ž©┘枦 ž¦┘䞣ž¦┘ā┘ģžī ┘ä┘äžČž║žĘ ž╣┘ä┘ē žźž»ž¦ž▒ž¦ž¬ "┘ģžĄž¦ž▒┘ü ž¦┘äž▓┘ł┘ģž©┘Ŗ" ž¦┘ä┘ģ┘łž¼┘łž»ž® žŁž¦┘ä┘Ŗ┘ŗž¦žī ┘ł┘üž▒žČ ž¬┘垦ž▓┘䞦ž¬ ┘ģž╣┘Ŗ┘æ┘åž® ž╣┘ä┘Ŗ┘枦.

┘å┘枦┘Ŗž® ž¦ž©ž¬ž▓ž¦ž▓ "┘ģžĄž¦ž▒┘ü ž¦┘äž▓┘ł┘ģž©┘Ŗ"

ž¦┘䞯┘ā┘Ŗž»žī ┘ć┘ł žŻ┘å "┘ģžĄž¦ž▒┘ü ž¦┘äž▓┘ł┘ģž©┘Ŗ" ┘䞦 ž¬┘ģ┘ä┘ā žŁž¬┘ģ┘ŗž¦ ž¦┘ä┘ģžĄ┘䞣ž® ┘ü┘Ŗ ž░┘ä┘ā. ┘łžŻ┘å ┘å┘ü┘łž░ ž¦┘ä┘ä┘łž©┘Ŗ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ ┘鞦ž»ž▒ ž╣┘ä┘ē ┘üž▒┘ģ┘äž® ž¦┘ä┘ü┘āž▒ž® ┘łž¦┘äžźžĘž¦žŁž® ž©┘枦 ┘ü┘Ŗ ┘ģ┘ćž»┘枦. ┘üž»ž«┘ł┘ä ┘ģžĄž¦ž▒┘ü ┘åžĖ┘Ŗ┘üž® ž╣┘ä┘ē ž¦┘äž«žĘžī ┘ä┘å ┘Ŗž╣┘å┘Ŗ ž│┘ł┘ē ž«┘ä┘é ┘åžĖž¦┘ģ ┘ģž¦┘ä┘Ŗ ┘ģ┘łž¦ž▓┘Ź žĄžŁ┘æ┘Ŗ ┘łž¼ž»┘Ŗž»žī ┘ģž¦ ž│┘Ŗž│žŁž© ┘ģ┘å ž¦┘ä┘éžĘž¦ž╣ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ ž¦┘ä┘éž»┘Ŗ┘ģ ┘łž▒┘éž® ž¦ž©ž¬ž▓ž¦ž▓ ž¦┘ä┘äž©┘垦┘å┘Ŗ┘Ŗ┘å ž©┘ā┘ł┘å┘ć ┘ģž╣ž©ž▒┘ć┘ģ ž¦┘ä┘łžŁ┘Ŗž» žź┘ä┘ē ž¦┘ä┘åžĖž¦┘ģ ž¦┘ä┘ģž¦┘ä┘Ŗ ž¦┘äž╣ž¦┘ä┘ģ┘Ŗ (┘ā┘ģž¦ ž¼ž▒┘ē ž«┘䞦┘ä ž¦┘äžźžČž▒ž¦ž©ž¦ž¬ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ┘æž® ž¦┘ä┘ģž¬┘āž▒ž▒ž®).

┘ā┘ģž¦ ž│ž¬┘Åž©žĘ┘ä ž¦┘ä┘ü┘āž▒ž® ž¬┘Å┘ć┘ģž® "žČž▒ž© ž¦┘ä┘éžĘž¦ž╣ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ"žī ž¦┘䞬┘Ŗ ž¬┘Åž┤┘ćž▒ ┘ü┘Ŗ ┘łž¼┘ć ┘ā┘ä ┘ģ┘å ┘Ŗ┘垦┘łž” ┘ģžĄž¦┘䞣 ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘鞦ž”┘ģž® žŁž¦┘ä┘Ŗ┘ŗž¦žī žĘž¦┘ä┘ģž¦ žŻ┘å ž¦┘ä┘éžĘž¦ž╣ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ ž¦┘䞣┘é┘Ŗ┘é┘Ŗ ┘łž¦┘ä┘ā┘ü┘łžĪ ž©ž¦ž¬ ┘ģ┘łž¼┘łž»┘ŗž¦žī ž©┘ģž╣ž▓┘ä ž╣┘å ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘üž¦ž┤┘äž® ┘łž¦┘ä┘ģ┘ģž¬┘äž”ž® ž©ž¦┘äž«ž│ž¦ž”ž▒. žŻ┘ģ┘枦 ž¦┘䞯┘ć┘ģžī ┘ü┘ć┘ł žŻ┘å ž¦┘ä┘ü┘āž▒ž® ┘鞦ž»ž▒ž® ž╣┘ä┘ē ž¬┘é┘ä┘Ŗ┘ģ žŻžĖž¦┘üž▒ ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘üž¦ž┤┘äž®žī ┘łž¦┘䞣ž» ┘ģ┘å ž│žĘ┘łž¬┘枦 ┘ü┘Ŗ ž╣ž▒┘é┘äž® ž¦┘䞣┘ä┘ł┘ä ž¦┘ä┘ģž¦┘ä┘Ŗ┘æž® ž¦┘ä┘ģžĘ┘ä┘łž©ž®žī ž©┘ģž¼ž▒┘æž» žź┘å┘枦žĪ ž¦žŁž¬┘āž¦ž▒┘枦 ┘äž│ž¦žŁž® ž¦┘äž«ž»┘ģž¦ž¬ ž¦┘ä┘ģž¦┘ä┘Ŗ┘æž® ž¦┘ä┘ģžŁ┘ä┘Ŗ┘æž®.

ž¬ž│┘ć┘Ŗ┘ä žźž╣ž¦ž»ž® ┘ć┘Ŗ┘ā┘äž® ž¦┘ä┘éžĘž¦ž╣ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ ž¦┘ä┘éž»┘Ŗ┘ģ

┘ä┘ā┘å ┘ģž¦ž░ž¦ ž╣┘å ž¦┘ä┘łž»ž¦ž”ž╣ž¤ žŻ┘ä┘å ┘Ŗ┘ģ┘ć┘æž» ž░┘ä┘ā ┘ä┘ü┘āž▒ž® ž╣┘ü┘ē ž¦┘ä┘ä┘ć ž╣┘å ┘ģž¦ ┘ģžČ┘ēž¤

┘ä┘Ŗž│ ž©ž¦┘äžČž▒┘łž▒ž®. ┘ü┘Ŗ ┘łž¦┘éž╣ ž¦┘䞯┘ģž▒žī žŻ┘āž½ž▒ ┘ģž¦ ┘ŖžČ┘ģ┘å žŁ┘é┘ł┘é ž¦┘ä┘ģ┘łž»ž╣┘Ŗ┘å ┘ć┘ł ┘ģž│ž¦ž▒ ┘łž¦žČžŁ ┘䞬┘łž▓┘Ŗž╣ ž«ž│ž¦ž”ž▒ ž¦┘ä┘åžĖž¦┘ģ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ ž¦┘ä┘éž»┘Ŗ┘ģžī ┘ģž╣ ž¬žĄ┘ü┘Ŗž® ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘ģ┘ü┘äž│ž® ┘łž║┘Ŗž▒ ž¦┘ä┘鞦ž»ž▒ž® ž╣┘ä┘ē ž¦┘䞦ž│ž¬┘ģž▒ž¦ž▒žī ┘łž¦┘䞦ž│ž¬┘üž¦ž»ž® ┘ģ┘å ┘ā┘ä ž│┘垬 ┘ģ┘å ┘ģ┘łž¼┘łž»ž¦ž¬┘枦 -žŁž¬┘æ┘ē ž¦┘äž▒┘ģ┘é ž¦┘䞯ž«┘Ŗž▒- ž©┘ģž¦ ┘ü┘Ŗ┘枦 ž¦┘ä┘ģ┘łž¼┘łž»ž¦ž¬ ž¦┘äž╣┘鞦ž▒┘Ŗ┘æž® ┘łž¦┘䞯žĄ┘ł┘ä ž¦┘䞦ž│ž¬ž½┘ģž¦ž▒┘Ŗ┘æž® ┘ü┘Ŗ ž¦┘äž«ž¦ž▒ž¼.

┘ä┘å ┘Ŗž┤┘ģ┘ä ┘ćž░ž¦ ž¦┘䞯┘ģž▒ ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘éž»┘Ŗ┘ģž® ž¦┘ä┘鞦ž»ž▒ž® ž╣┘ä┘ē žźž╣ž¦ž»ž® ž¦┘äž▒ž│┘ģ┘äž®. ┘ä┘ā┘å ┘łž¼┘łž» ┘éžĘž¦ž╣ ┘ģžĄž▒┘ü┘Ŗ žŁ┘Ŗ ┘ł┘ģ┘垬ž╣ž┤žī ┘ł┘鞦ž»ž▒ ž╣┘ä┘ē ž«ž»┘ģž® ž¦┘䞦┘鞬žĄž¦ž»žī ž©┘ģž╣ž▓┘ä ž╣┘å ┘ģžĄ┘Ŗž▒ "┘ģžĄž¦ž▒┘ü ž¦┘äž▓┘ł┘ģž©┘Ŗ"žī ┘ć┘ł ┘łžŁž»┘ć ┘ģž¦ ž│┘Ŗž│┘ģžŁ ž©ž¦┘äž░┘枦ž© žź┘ä┘ē žŻž©ž╣ž» ┘ģž¦ ┘Ŗ┘ģ┘ā┘åžī ┘łž©žŻ┘éž│┘ē ┘ģž¦ ┘Ŗ┘ģ┘ā┘å ž╣┘ä┘ē ž¦┘äž▒ž│ž¦┘ģ┘Ŗ┘ä ┘łž¦┘ä┘ģ┘łž¼┘łž»ž¦ž¬ ž¦┘ä┘ģž¬ž©┘é┘Ŗž®žī ž«┘䞦┘ä ┘ģž▒žŁ┘äž® ž¦┘䞬žĄ┘ü┘Ŗž® ┘łž¬┘łž▓┘Ŗž╣ ž¦┘äž«ž│ž¦ž”ž▒.

┘łž©ž«┘䞦┘ü ┘ģž¦ ┘Ŗž╣ž¬┘éž» ž¦┘äž©ž╣žČžī žŻ┘ł ž©ž«┘䞦┘ü ┘ģž¦ ž│┘ł┘æ┘鞬┘ć ž¼┘ģž╣┘Ŗ┘æž® ž¦┘ä┘ģžĄž¦ž▒┘ü ┘ü┘Ŗ ž¦┘äžźž╣┘䞦┘ģžī ž¬┘łž▓┘Ŗž╣ ž¦┘äž«ž│ž¦ž”ž▒ ┘łž¦┘䞬žĄ┘ü┘Ŗž® ┘ä┘Ŗž│ž¦ ž┤žĘž©┘ŗž¦ žŻž╣┘ģ┘ē ┘łž╣ž┤┘łž¦ž”┘Ŗ ┘ä┘ä┘łž»ž¦ž”ž╣. ž©┘ä ┘łž╣┘ä┘ē ž¦┘äž╣┘āž│ ž¬┘ģž¦┘ģ┘ŗž¦: ž╣┘ä┘ē ┘ćž░ž¦ ž¦┘ä┘ģž│ž¦ž▒ žŻ┘å ┘ŖžŁž»ž» ž¦┘ä┘üž”ž¦ž¬ ž¦┘䞬┘Ŗ ž¬žŁ┘ģ┘ä žŻ┘ł┘ä┘ē ž┤ž▒ž¦ž”žŁ ž¦┘äž«ž│ž¦ž▒ž®žī ┘łž¬┘ä┘ā ž¦┘䞬┘Ŗ ž│┘Ŗ┘Å┘鞬žĄ ┘ģ┘å žŻž▒ž©ž¦žŁ┘枦 ž¦┘äž│ž¦ž©┘éž®žī ┘łž¬┘ä┘ā ž¦┘䞬┘Ŗ žŁ┘ł┘æ┘䞬 ž¦ž│ž¬┘åž│ž¦ž©┘Ŗ┘ŗž¦ žŻ┘ł ž¼┘垬 žŻž▒ž©ž¦žŁ┘ŗž¦ ┘ü┘Ŗ ┘ģž▒ž¦žŁ┘ä ž¦┘ä┘ć┘åž»ž│ž¦ž¬žī žŻ┘ł ž¬┘ä┘ā ž¦┘䞬┘Ŗ ┘䞦 ž¬┘ģ┘ä┘ā ž¦┘ä┘éž»ž▒ž® ž╣┘ä┘ē žźž½ž©ž¦ž¬ ┘ģžĄž»ž▒ ┘łž»ž¦ž”ž╣┘枦..žź┘äž«.

┘ä┘ā┘å žŻ┘ć┘ģ ┘ģž¦ ┘ü┘Ŗ ž¦┘ä┘ģ┘łžČ┘łž╣žī ┘ć┘ł žŻ┘å┘æ ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž│┘ä┘Ŗ┘ģž® ┘łž¦┘äž¼ž»┘Ŗž»ž® ž│ž¬┘ā┘ł┘å ┘鞦ž»ž▒ž® ž╣┘ä┘ē ž┤ž▒ž¦žĪ ┘ģž¦ ž¬ž©┘é┘ē ┘ģ┘å ž¦┘ä┘ģ┘łž¼┘łž»ž¦ž¬ žŻ┘ł ž¦┘䞯žĄ┘ł┘ä ž¦┘䞦ž│ž¬ž½┘ģž¦ž▒┘Ŗ┘æž® ž¦┘äž«ž¦žĄ┘æž® ž©ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘ģž¬ž╣ž½┘æž▒ž®žī ž©┘ģž¦ ┘ü┘Ŗ┘枦 ž¦┘äž╣┘鞦ž▒ž¦ž¬ ┘łž¦┘ä┘üž▒┘łž╣žī ┘ģ┘ģž¦ ž│┘Ŗž│┘ģžŁ ž©žźž╣ž¦ž»ž® ž┤ž▒ž¦ž”žŁ žŻ┘łž│ž╣ ┘ģ┘å ž¦┘ä┘łž»ž¦ž”ž╣žī žĘž©ž╣┘ŗž¦ ž©ž╣ž» ž¬žŁ┘ģ┘Ŗ┘ä ž¦┘äž▒ž│ž¦┘ģ┘Ŗ┘ä žŻ┘ł┘æ┘ä ž┤ž▒┘ŖžŁž® ┘ģ┘å ž¦┘äž«ž│ž¦ž”ž▒. ┘ł┘łžŁž»┘ć ž¦┘ä┘ģžĄž▒┘ü ž¦┘ä┘éž»┘Ŗ┘ģ ž¦┘ä┘鞦ž»ž▒ ž╣┘ä┘ē žźž╣ž¦ž»ž® ž¦┘äž▒ž│┘ģ┘äž®žī ž©ž╣ž» ž┤žĘž© ž¦┘äž▒ž│ž¦┘ģ┘Ŗ┘äžī ž│┘Ŗž©┘é┘ē ┘ü┘Ŗ ž¦┘äž│┘ł┘éžī ┘ā┘ģžĄž▒┘ü ┘åžĖ┘Ŗ┘üžī ž¬┘ģž¦┘ģ┘ŗž¦ ┘āž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž®. ž¼┘ģž╣┘Ŗ┘æž® ž¦┘ä┘ģžĄž¦ž▒┘ü ┘ä┘å ž¬žŁž© ž¦┘ä┘ü┘āž▒ž® žŁž¬┘ģ┘ŗž¦žī ┘ä┘ā┘å "┘ćž░┘ć ┘ć┘Ŗ ž¦┘äž▒žŻž│┘ģž¦┘ä┘Ŗ┘æž®" (ž╣┘ä┘ē žŁž» ┘é┘ł┘ä ž¦┘äž▒ž”┘Ŗž│ ž¦┘䞯┘ģ┘Ŗž▒┘ā┘Ŗ ž¼┘ł ž©ž¦┘Ŗž»┘å).

ž¦┘䞣ž» ┘ģ┘å ž¦┘鞬žĄž¦ž» ž¦┘ä┘å┘éž» ž¦┘ä┘łž▒┘é┘Ŗ

ž©┘ćž░┘ć ž¦┘䞥┘łž▒ž®žī ž│ž¬┘ā┘ł┘å ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž® ž╣ž¦┘ģ┘ä┘ŗž¦ ┘ģž│ž¦ž╣ž»┘ŗž¦ ž«┘䞦┘ä ž╣┘ģ┘ä┘Ŗ┘æž® žźž╣ž¦ž»ž® ┘ć┘Ŗ┘ā┘äž® ž¦┘ä┘éžĘž¦ž╣. ┘ä┘å ž¬žČž╣ ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž® ž▒ž│ž¦┘ģ┘Ŗ┘ä┘枦 ┘ü┘Ŗ ž│┘ä┘æž® ž¦┘äž«ž│ž¦ž”ž▒ žĘž©ž╣┘ŗž¦žī ┘ä┘ā┘å┘æ┘枦 ž│ž¬ž│┘ģžŁ ž©ž¦┘䞬┘łž│┘æž╣ ┘ü┘Ŗ žźž¼ž▒ž¦žĪž¦ž¬ ž¦┘䞬žĄ┘ü┘Ŗž® ┘ä┘ģ┘łž¼┘łž»ž¦ž¬ ž¦┘ä┘éžĘž¦ž╣ ž¦┘ä┘éž»┘Ŗ┘ģ ž«┘䞦┘ä žźž╣ž¦ž»ž® ž¦┘ä┘ć┘Ŗ┘ā┘äž®žī žĘž¦┘ä┘ģž¦ žŻ┘å ž¦┘äž©ž»┘Ŗ┘ä ┘ģ┘łž¼┘łž»žī ┘ł┘ā┘ł┘å ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘éž»┘Ŗ┘ģž® ┘䞦 ž¬┘ģ┘ä┘ā ┘łž▒┘éž® "┘åžŁ┘å žŻ┘ł ┘䞦 žŻžŁž»"žī ┘ü┘Ŗ┘ģž¦ ž©ž¦ž¬ ž¦┘䞦ž│ž¬žŁ┘łž¦ž░ ž╣┘ä┘ē ┘ģ┘łž¼┘łž»ž¦ž¬ ž¦┘ä┘éžĘž¦ž╣ ž¦┘ä┘éž»┘Ŗ┘ģ ┘łž¦┘äž©ž¦ž”ž│ ┘ģž¬ž¦žŁ┘ŗž¦ ž©┘łž¼┘łž» ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž®.

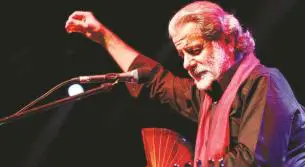

┘ü┘Ŗ ž¦┘ä┘ł┘鞬 ┘å┘üž│┘ćžī ž│ž¬ž│ž¦┘ć┘ģ ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž® ž©ž¦ž│ž¬ž╣ž¦ž»ž® ž¦┘䞬žŁ┘ł┘Ŗ┘䞦ž¬žī žźž░ž¦ ž╣┘ģ┘䞬 ┘ł┘ü┘é ┘ģž╣ž¦┘Ŗ┘Ŗž▒ ┘łžó┘ä┘Ŗ┘枦ž¬ ž┤┘ü┘枦┘üž®. ┘łž│ž¬ž│ž¦┘ć┘ģ ┘ü┘Ŗ žČž« ž¦┘äž│┘Ŗ┘ł┘äž® ž©ž¦┘äž╣┘ģ┘äž® ž¦┘䞥ž╣ž©ž® ┘ü┘Ŗ ž¦┘äž│┘ł┘éžī ┘ģ┘å ž«┘䞦┘ä ž╣┘ģ┘ä┘Ŗ┘枦ž¬ ž¦┘䞦ž”ž¬┘ģž¦┘å ┘łž¦┘䞬ž│┘ä┘Ŗ┘ü. ┘ā┘ģž¦ ž│ž¬ž│ž¦ž╣ž» ┘ü┘Ŗ ž«┘ä┘é ┘åžĖž¦┘ģ ž»┘üž╣ ┘ģžĄž▒┘ü┘Ŗ ž¼ž»┘Ŗž»žī ž©ž╣┘Ŗž»┘ŗž¦ ž╣┘å ž¦┘鞬žĄž¦ž» ž¦┘ä┘å┘éž» ž¦┘ä┘łž▒┘é┘Ŗžī ž¦┘äž░┘Ŗ ┘Ŗž▒┘üž╣ ┘ģž«ž¦žĘž▒ ž¬ž©┘Ŗ┘ŖžČ ž¦┘䞯┘ģ┘łž¦┘äžī ┘ł┘Ŗž▒┘üž╣ ┘ģž«ž¦žĘž▒ ž╣ž▓┘äž® ┘äž©┘垦┘å ž╣┘å ž¦┘ä┘åžĖž¦┘ģ ž¦┘ä┘ģž¦┘ä┘Ŗ ž¦┘äž╣ž¦┘ä┘ģ┘Ŗ (ž▒ž¦ž¼ž╣ ž¦┘ä┘ģž»┘å). žŻ┘ģ┘枦 ž¦┘䞯┘ć┘ģžī ┘ü┘ć┘ł žŻ┘å ž¦┘ä┘ģ┘ä┘Ŗž¦ž▒ž¦ž¬ ┘ģ┘łž¼┘łž»ž® ┘ü┘Ŗ ž¦┘ä┘ģ┘垦ž▓┘äžī ┘ł┘ć┘Ŗ ž¬┘垬žĖž▒ ┘üž▒žĄž® ┘łž¼┘łž» ┘ģžĄž¦ž▒┘ü ž¼ž»┘Ŗž»ž® ┘鞦ž»ž▒ž® ž╣┘ä┘ē ž¦ž│ž¬ž╣┘Ŗž¦ž© ┘ćž░┘ć ž¦┘äž»┘ł┘䞦ž▒ž¦ž¬žī ┘łžźž©ž╣ž¦ž» žŻžĄžŁž¦ž©┘枦 ž╣┘å ┘ģž«ž¦žĘž▒ ž¦┘äž│ž▒┘éž® ┘łž¦┘äž«žČ┘枦ž¬ ž¦┘䞯┘ģ┘å┘Ŗ┘æž®. ž©┘ģž╣┘å┘ē žŻ┘łžČžŁ: ž¦┘äž│┘ł┘é ž╣žĘž┤┘ē ┘ä┘ćž░┘ć ž¦┘ä┘ģžĄž¦ž▒┘üžī žź┘å ┘ģ┘å ┘垦žŁ┘Ŗž® ž¦┘ä┘éž▒┘łžČ žŻ┘ł ž¦┘ä┘łž»ž¦ž”ž╣ žŻ┘ł žŻ┘åžĖ┘ģž® ž¦┘äž»┘üž╣. ┘ł┘ü┘Ŗ žŻž│┘łž¦┘é ž¦┘ä┘ģž¦┘ä ž¦┘äž╣ž¦┘ä┘ģ┘Ŗ┘æž®žī ┘ć┘垦┘ā ┘ģ┘å ┘Ŗ┘垬žĖž▒ ┘üž▒žĄž® ┘ā┘ćž░┘ć.

ž«žĘ┘łž¦ž¬ ┘ģž│ž©┘éž® žČž▒┘łž▒┘Ŗ┘æž®

žŁž│┘å┘ŗž¦žī ž¦┘䞥┘łž▒ž® ┘ä┘Ŗž│ž¬ ┘łž▒ž»┘Ŗ┘æž® ž©ž┤┘ā┘ä ž¬ž¦┘ģ. ┘ć┘垦┘ā ┘ģž¦ ┘Ŗ┘ā┘ü┘Ŗ ┘ģ┘å ž╣┘éž©ž¦ž¬ ┘ä┘ģ┘åž╣ ┘ćž░┘ć ž¦┘䞦ž│ž¬ž½┘ģž¦ž▒ž¦ž¬ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ┘æž® ┘ģ┘å ž¦┘ä┘éž»┘ł┘ģžī ┘ł┘ć┘垦┘ā ┘ģž¦ ┘Ŗž¼ž© ┘üž╣┘ä┘ć ┘䞬ž░┘ä┘Ŗ┘ä ┘ćž░┘ć ž¦┘äž╣┘éž©ž¦ž¬. ┘ü┘ģž¼ž▒┘æž» ┘üž¬žŁ ž¦┘äž©ž¦ž© ┘ä┘ģ┘åžŁ ž¦┘䞬ž▒ž¦ž«┘ŖžĄžī ┘ä┘å ┘ŖžČ┘ģ┘å ┘éž»┘ł┘ģ žĘž¦┘äž©┘Ŗ ž¦┘䞬ž▒ž¦ž«┘ŖžĄ.

┘ä┘å┘üž¬ž▒žČ žŻ┘å ┘ģžĄž▒┘ü┘ŗž¦ ž¼ž»┘Ŗž»┘ŗž¦ ž»ž«┘ä žź┘ä┘ē ž¦┘äž│┘ł┘é ž¦┘ä┘Ŗ┘ł┘ģ. ┘łžŻ┘å┘æ ┘ćž░ž¦ ž¦┘ä┘ģžĄž▒┘ü ž¦žČžĘž▒┘æ ┘ä┘éž©┘ł┘ä ž┤┘Ŗ┘āž¦ž¬ ┘ģž│žŁ┘łž©ž® ž╣┘ä┘ē "┘ģžĄž¦ž▒┘ü ž¦┘äž▓┘ł┘ģž©┘Ŗ" ž¦┘ä┘éž»┘Ŗ┘ģž®. ž│┘Ŗ┘ā┘ł┘å ž¦┘ä┘ģžĄž▒┘ü ┘éž» ž▒ž¦┘ā┘ģ ž╣┘ä┘ē ┘å┘üž│┘ć žź┘䞬ž▓ž¦┘ģž¦ž¬ ┘䞥ž¦┘䞣 žŻžĄžŁž¦ž© ┘ćž░┘ć ž¦┘äž┤┘Ŗ┘āž¦ž¬žī ž©┘Ŗ┘å┘ģž¦ ž│┘ŖžŁžĄ┘ä ┘ģ┘鞦ž©┘ä┘枦 ž╣┘ä┘ē ž│┘Ŗ┘ł┘äž® ┘ü┘Ŗ žŁž│ž¦ž©ž¦ž¬ ┘ģ┘łž¼┘łž»ž® ┘äž»┘ē ž¦┘ä┘ģžĄž▒┘ü ž¦┘ä┘ģž▒┘āž▓┘Ŗ. žŻ┘Ŗ ž│┘ŖžĄž©žŁ ž¦┘ä┘ģžĄž▒┘ü ž¦┘äž¼ž»┘Ŗž» ┘ģž»┘Ŗ┘å┘ŗž¦ ž©ž¦┘äž»┘ł┘䞦ž▒ ┘ä┘ģ┘łž»ž╣┘Ŗ┘ćžī ┘łž»ž¦ž”┘å┘ŗž¦ ž©ž¦┘ä┘ä┘ł┘䞦ž▒ ┘ü┘Ŗ ┘ģžĄž▒┘ü ┘äž©┘垦┘åžī ┘łž│ž¬ž¬ž▒ž¦┘ā┘ģ ┘äž»┘Ŗ┘ć ┘üž¼┘łž® ž¦┘äž«ž│ž¦ž”ž▒ ž¬┘ģž¦┘ģ┘ŗž¦ ┘āžŁž¦┘ä ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘éž»┘Ŗ┘ģž®.

┘ć┘ä ┘Ŗ┘ģ┘ā┘å ž¬ž¼ž¦┘łž▓ ┘ćž░┘ć ž¦┘äž╣┘éž©ž®ž¤ žŁž│ž© ž¼┘ģ┘Ŗž╣ ž¦┘ä┘å┘鞦ž┤ž¦ž¬ ž¦┘䞬┘Ŗ ž¼ž▒ž¬ ž»ž¦ž«┘ä ┘ģžĄž▒┘ü ┘äž©┘垦┘å ┘å┘üž│┘ćžī ┘åž╣┘ģ. ┘łž©┘ģ┘łž¼ž© ž¬ž╣ž¦┘ģ┘Ŗ┘ģ ž¬┘ģ┘Ŗ┘æž▓ žŻ┘åžĖ┘ģž® ž»┘üž╣ ┘łž╣┘ģ┘ä ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž®. ┘łž©┘ģ┘łž¼ž© ┘éž▒ž¦ž▒ž¦ž¬ ž¬ž╣┘ü┘Ŗ ┘ćž░┘ć ž¦┘ä┘ģžĄž¦ž▒┘ü ┘ģ┘å ┘ģ┘łž¼ž© ž¦┘䞦žŁž¬┘üž¦žĖ ž©ž¦žŁž¬┘Ŗž¦žĘž¦ž¬ ž»┘ł┘䞦ž▒┘Ŗ┘æž® ┘äž»┘ē ┘ģžĄž▒┘ü ┘äž©┘垦┘åžī ┘ģ┘鞦ž©┘ä ž¦┘䞦žŁž¬┘üž¦žĖ ž©┘åž│ž©ž® ┘ģž╣┘Ŗ┘æ┘åž® ┘ģ┘å ž¦┘äž│┘Ŗ┘ł┘äž® ┘äž»┘ē ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘ģž▒ž¦ž│┘äž®. ┘łž©žź┘ģ┘āž¦┘å ž¦┘ä┘ģžĄž▒┘ü ž¦┘ä┘ģž▒┘āž▓┘Ŗ ž¦┘䞬ž┤ž»┘æž» ┘ü┘Ŗ ┘ģž╣ž¦┘Ŗ┘Ŗž▒ ž¦┘äž│┘Ŗ┘ł┘äž® ž¦┘䞬┘Ŗ ┘Ŗž¼ž© ž¦ž╣ž¬┘ģž¦ž»┘枦žī ┘ä┘ģž▓┘Ŗž» ┘ģ┘å ž¦┘äžĘ┘ģžŻ┘å┘Ŗ┘åž®. ┘łž│ž¬┘ā┘ł┘å ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘äž¼ž»┘Ŗž»ž® ┘鞦ž»ž▒ž® ž╣┘ä┘ē ž¦┘äž╣┘ģ┘ä ┘łž¦┘äž▒ž©žŁ ┘ģ┘ć┘ģž¦ ž¬ž┤ž»┘æž»ž¬ ┘ćž░┘ć ž¦┘ä┘ģž╣ž¦┘Ŗ┘Ŗž▒žī žĘž¦┘ä┘ģž¦ žŻ┘å ž¦┘äž│┘ł┘é ┘ģ┘üž¬┘łžŁž® ┘łž«ž¦┘ä┘Ŗž® žŻ┘ģž¦┘ģ┘枦žī ž©ž║┘Ŗž¦ž© ž¦┘ä┘ģ┘垦┘üž│ž®.

┘枦ž¼ž│ ž¦┘äž»┘ł┘䞦ž▒ž¦ž¬ ž¦┘äž¼ž»┘Ŗž»ž® ┘łž¦┘ä┘éž»┘Ŗ┘ģž®

ž│ž¬ž½┘Ŗž▒ ┘ćž░┘ć ž¦┘ä┘ģž│žŻ┘äž® ┘ć┘łž¦ž¼ž│ ž©ž╣žČ ž¦┘äž░┘Ŗ┘å ┘äžĘž¦┘ä┘ģž¦ žŁž░ž▒┘łž¦ ┘ģ┘å ž¦┘䞬┘ģ┘Ŗ┘Ŗž▓ ŌĆōž©ž¦┘䞬ž╣ž¦┘ģ┘Ŗ┘ģ ┘łž¦┘䞬┘åžĖ┘Ŗ┘ģž¦ž¬- ž©┘Ŗ┘å ž¦┘ä┘łž»ž¦ž”ž╣ ž¦┘äž¼ž»┘Ŗž»ž® ┘łž¦┘ä┘éž»┘Ŗ┘ģž®žī ┘łžŻ┘ł┘æ┘ä┘ć┘ģ ┘āž¦ž¬ž© ┘ćž░┘ć ž¦┘äž│žĘ┘łž▒.

┘ä┘ā┘å žŻ┘ä┘ģ ┘Ŗž¼ž▒┘É ┘ćž░ž¦ ž¦┘䞬┘ģ┘Ŗ┘Ŗž▓ žŻžĄ┘ä┘ŗž¦ ž©┘ģ┘łž¼ž© ž¦┘䞬ž╣ž¦┘ģ┘Ŗ┘ģ ž¦┘䞬┘Ŗ ž¼ž▒┘ē žźžĄž»ž¦ž▒┘枦ž¤ žŻ┘ä┘ģ ž¬žĄž©žŁ ž¦┘äž»┘ł┘䞦ž▒ž¦ž¬ ž¦┘äžĘž¦ž▓ž¼ž® ┘ģ┘ģ┘Ŗ┘æž▓ž® ┘ü┘Ŗ "┘ģžĄž¦ž▒┘ü ž¦┘äž▓┘ł┘ģž©┘Ŗ"žī ┘ģ┘å ┘垦žŁ┘Ŗž® žĘž▒┘Ŗ┘éž® ž¦ž│ž¬ž╣┘ģž¦┘ä┘枦 ┘łž»┘üž╣┘枦ž¤ žŻ┘ä┘ģ ┘Ŗž¬┘ģ žźž╣┘üž¦žż┘枦 ┘ģ┘å ┘ģ┘łž¼ž© ┘łžČž╣ ž¦┘䞦žŁž¬┘Ŗž¦žĘž¦ž¬ ┘ģ┘鞦ž©┘ä┘枦 ┘ü┘Ŗ ┘ģžĄž▒┘ü ┘äž©┘垦┘垤 žŻ┘ä┘ģ ┘Ŗ┘üž▒žČ ┘ģžĄž▒┘ü ┘äž©┘垦┘å ┘łžČž╣ ž¦žŁž¬┘Ŗž¦žĘž¦ž¬ ┘ģ┘łž¦ž▓┘Ŗž® ┘ģ┘鞦ž©┘ä┘枦 ┘ü┘Ŗ žŁž│ž¦ž©ž¦ž¬ ž¦┘ä┘ģžĄž¦ž▒┘ü ┘äž»┘ē ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘ģž▒ž¦ž│┘äž®ž¤

žźž░┘åžī žŻ┘ä┘Ŗž│ ž¦┘䞯ž¼ž»ž▒ ž¦ž│ž¬ž╣┘ģž¦┘ä ┘ćž░┘ć ž¦┘äž»┘ł┘䞦ž▒ž¦ž¬ ž¦┘äžĘž¦ž▓ž¼ž® ┘ü┘Ŗ ž«┘ä┘é ┘åžĖž¦┘ģ ┘ģž¦┘ä┘Ŗ žĄžŁ┘æ┘Ŗžī ┘Ŗž│┘ć┘æ┘ä ┘å┘ć┘łžČ ž¦┘䞦┘鞬žĄž¦ž» ž¦┘ä┘ģžŁ┘ä┘æ┘Ŗ ┘łžźž╣ž¦ž»ž® ┘ć┘Ŗ┘ā┘äž® ž¦┘ä┘éžĘž¦ž╣ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ ž¦┘ä┘éž»┘Ŗ┘ģž¤

┘ā┘ä ┘ģž¦ ž│ž©┘é ž░┘āž▒┘ćžī ┘ŖžŁž¬ž¦ž¼ žŻ┘ł┘ä┘ŗž¦ žź┘ä┘ē ž¬žŁž▒┘Ŗž▒ žŁž¦┘ā┘ģ┘Ŗ┘æž® ž¦┘ä┘ģžĄž▒┘ü┘Ŗ ž¦┘ä┘ģž▒┘āž▓┘Ŗžī ┘łž¦┘ä┘åžĖž¦┘ģ ž¦┘äž│┘Ŗž¦ž│┘Ŗ ž©žŻž│ž▒┘ćžī ┘ģ┘å žŁž│ž¦ž©ž¦ž¬ ┘ł┘ģžĄž¦┘䞣 ž¦┘ä┘ģžĄž¦ž▒┘ü ž¦┘ä┘éž»┘Ŗ┘ģž®žī ┘ł┘ćž░ž¦ ž║┘Ŗž▒ ┘ģž¬ž¦žŁ žŁž¬┘æ┘ē ž¦┘ä┘䞣žĖž®. ┘ł┘äž░┘ä┘āžī ž¬ž©ž»┘ł ┘ü┘āž▒ž® ž¦ž│ž¬žŁž»ž¦ž½ ┘ģžĄž¦ž▒┘ü ž¼ž»┘Ŗž»ž® ž║┘Ŗž▒ ┘łž¦┘éž╣┘Ŗ┘æž® ž¦┘ä┘Ŗ┘ł┘ģžī ž©ž¦┘ä┘åžĖž▒ žź┘ä┘ē ┘å┘ü┘łž░ ž¦┘ä┘ä┘łž©┘Ŗ ž¦┘ä┘ģžĄž▒┘ü┘Ŗ ž¦┘äž░┘Ŗ ┘䞦 ┘Ŗ┘ģ┘ä┘ā ┘ģžĄ┘䞣ž® ┘ü┘Ŗ ┘ćž░ž¦ ž¦┘ä┘å┘łž╣ ┘ģ┘å ž¦┘ä┘ģž│ž¦ž▒ž¦ž¬. ┘ł┘ģž╣ ž░┘ä┘āžī ┘ģ┘å ž¦┘ä┘ģ┘ć┘ģ ž¦┘ä┘é┘ł┘ä: ž»ž«┘ł┘ä ┘ģžĄž¦ž▒┘ü ž¼ž»┘Ŗž»ž® ž╣┘ä┘ē ž¦┘ä┘éžĘž¦ž╣ ┘ü┘Ŗ ┘äž©┘垦┘åžī ┘łžŁž»┘ć ┘ģž¦ ž│┘Ŗž│┘ģžŁ ž©ž¬žŁž▒┘Ŗž▒ ž¦┘䞦┘鞬žĄž¦ž» ┘ģ┘å ž¦ž©ž¬ž▓ž¦ž▓ "┘ģžĄž¦ž▒┘ü ž¦┘äž▓┘ł┘ģž©┘Ŗ" ┘łž│žĘ┘łž¬┘枦. ┘ł┘ć┘ł ┘ģž¦ ž│┘Ŗž│┘ć┘æ┘ä žźž╣ž¦ž»ž® ┘ć┘Ŗ┘ā┘äž® ž¦┘ä┘éžĘž¦ž╣žī ┘ł┘ģž╣ž¦┘äž¼ž® ž«ž│ž¦ž”ž▒┘ćžī ┘łž¬žĄ┘ü┘Ŗž® ┘ģž¦ ┘Ŗž¼ž© ž¬žĄ┘ü┘Ŗž¬┘ć. ┘ł┘ć┘ł ┘ģž¦ ž│┘Ŗž│┘ć┘æ┘ä žŁž▒┘āž® ž¦┘ä┘éžĘž¦ž╣ž¦ž¬ ž¦┘ä┘ģ┘垬ž¼ž®žī ž¦┘䞬┘Ŗ ž¬žŁž¬ž¦ž¼ žź┘ä┘ē ┘åžĖž¦┘ģ ┘ģž¦┘ä┘Ŗ ┘ā┘ü┘łžĪ ┘äž«ž»┘ģž¬┘枦.

ž¦┘äž«┘Ŗž¦┘ģ | khiyam.com

ž¦┘äž«┘Ŗž¦┘ģ | khiyam.com

ž¬ž╣┘ä┘Ŗ┘鞦ž¬: